Carlos Sánchez - 07/05/2010

Algunos economistas suelen contar un chiste que merece la pena recordar estos días. Un matemático, un contable y un economista acuden a una entrevista de trabajo. El primero en entrar es el matemático, y su entrevistador le pone a prueba con una pregunta absurda. ¿Cuánto son dos y dos?, le espeta. El matemático, sin titubear y un tanto contrariado, le responde de un tirón: ‘Por supuesto que cuatro’.

A continuación entra a la sala el contable, y el entrevistador le hace la misma pregunta. ¿Cuánto son dos y dos? ‘De media, son cuatro’, le contesta el contable. Ya se sabe la obsesión de los contables por cuadrar balances. El último en entrar a la sala es el economista, quien nada más escuchar el problema de labios de su interlocutor cierra las puertas y entorna las ventanas para asegurarse que nadie le pueda oír. ‘¿Cuánto quiere usted que salga?’, le susurra al oído.

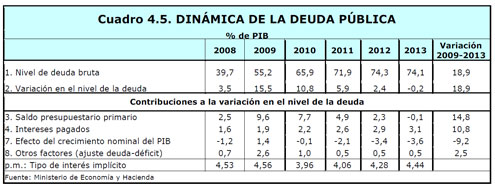

A veces escuchando al presidente del Gobierno da la sensación de queZapatero se ha convertido en una especie de aprendiz de brujo de la economía. Utiliza las estadísticas de forma torticera y últimamente saca pecho con un argumento: España está mejor de lo que dicen los mercados. En particular en lo relacionado con el stock de deuda pública. Y es verdad que España cerró el año pasado con un endeudamiento público equivalente al 53,2% del PIB, 25 puntos menos que en la eurozona.

Sostiene Zapatero, igualmente, que gracias a ese bajo nivel de endeudamiento, el pago de intereses representa únicamente el 2% del PIB, muy por debajo del 3% que, como media, destinan los países de en este documento. Prácticamente igual que la eurozona.

Se dirá, entonces, que no hay problema, ya que estamos como ellos. Pero con una diferencia. Mientras que en la eurozona la carga de intereses crecerá ligeramente gracias a los bajos tipos de interés que han abaratado la deuda(aunque haya crecido el desequilibrio fiscal) en España aumentará nada menos que un 72%. O dicho en términos más elocuentes. Si este país se gastó el año 2009 -presupuesto inicial- 17.400 millones de euros en el servicio de la deuda, en 2013 es muy probable que esa cifra se haya ya duplicado, hasta el entorno de los 35.000 millones de euros. Una cifra, como se ve, al menos inquietante.

Una verdad a medias

El Gobierno puede argumentar que, efectivamente, la cantidad es relevante, pero no hay que olvidar que en los años 90 el pago de intereses llegó a rozar el 5% del PIB. En concreto, un 4,8% entre 1992 y 1996. Estamos, de nuevo, ante una gran verdad. Aunque sólo a medias. España logró reducir aquella carga financiera insoportable gracias a la contención del gasto público, pero sobre todo por el efecto escalón que supuso pasar de unos tipos de interés cercanos al 10% en los últimos años de la peseta, a unos tipos que tras el nacimiento del euro llegaron a situarse en el entorno del 2%. Como se ve, mucho ahorro que no volverá a reproducirse por razones obvias. El único recorrido que tiene el precio del dinero en los próximos años es al alza.

Lo que sucedió ayer en los mercados de deuda es significativo. Elatormentado Tesoro Público tuvo que pagar un 3,58% por colocar bonos a cinco años. ¿Mucho o poco? Desde luego bastante más que el 2,75% de hace menos de un par de meses, el 10 de marzo. ¿Y saben cuánto costará esta sangría a los contribuyentes? Pues teniendo en cuenta que el Tesoro emitirá este año unos 225.000 millones de euros, si se consolida un diferencial de 100 puntos básicos con Alemania, esto significa ni más ni menos que esos malditos bastardos que responden al nombre de mercados nos van a costar más de 2.000 millones de euros. Ya puede el Fiscal General del Estado echarlos un galgo, como sugirió ayer. Lo peor, sin embargo, es que la fiestano ha hecho más que empezar.

Las probabilidades de que el Reino de España quiebren son nulas (otra cosa es que se vea obligado a refinanciar una parte de su deuda), pero lo que está claro es que España ha bajado a la segunda división y durante mucho tiempo tendrá que convivir con diferenciales situados entre 100 y 200 puntos básicos respecto de Alemania. Exactamente lo mismo que le sucedió a Italia durante la última década.

También se podrá decir que 35.000 millones de euros en pago de intereses al año no son mucho para un país cuyo producto interior bruto equivale a 1,05 billones de euros. Pero la comparación sería más correcta si se hace respecto del gasto total y no del PIB.

Un país hipotecado

Volvamos a utilizar las cifras de la UE. Según la Comisión Europea, en 2011 el gasto público total de España equivaldrá al 44,7% del PIB (con unos ingresos previstos del 35,9%). ¿Qué quiere decir esto? Pues que cerca del 8% de los recursos públicos se destinarán sólo al pago de intereses. Pero es que si se elimina la Seguridad Social (que se autofinancia) se estaría hablando de que este país se gastará en los próximos años alrededor de doce de cada cien euros sólo en el servicio de la deuda.

La deuda pública volverá, por lo tanto, a ser la partida más importante del presupuesto, incluso por encima del desempleo. De hecho, si se suman estas dos partidas eso significa que cuando el ministro de Hacienda de turno comience a elaborar las cuentas del reino, ya sale con un déficit de 60.000 millones de euros, cantidad que debe asumir sin mover una coma para respetar los compromisos adquiridos. El pago de la deuda es sagrado(salvo que se baya a una reestructuración como están descontando los mercados), y lo mismo sucede con el desempleo, salvo que se quiera caer en estallidos sociales como en Grecia.

O dicho con otras palabras. Este país se gastará en pagar la deuda dos veces y media más de lo que destinará este año a infraestructuras. Como se ve, un modelo de gestión de los recursos públicos.

La evolución del endeudamiento, por lo tanto, sí es un problema. Y si no que se lo digan a Italia, cuyo servicio de la deuda llegó a representar entre 1992 y 1996 un extraordinario 11,6% del PIB. Ni que decir tiene que ese modelo de crecimiento basado en pedir dinero al exterior era insostenible, y eso explica que cuando comenzó a retirarse la metadona con la que crecía la economía italiana, el país ha permanecido estancado durante al menos una década. Exactamente lo mismo que le puede suceder a España, que como se ha demostrado -y habida cuenta del enorme apalancamiento de los agentes económicos privados (familias y empresas)- se ha venido abajo cuando le han retirado la gasolina. O sea, el crédito.

Hay que decir en honor a la verdad que Pedro Solbes, que ha sido una calamidad como ministro, tuvo la visión estratégica de dedicar buena parte de los superávits presupuestarios anteriores a la crisis en reducir el stock de deuda, y eso ha dado capacidad de maniobra al Gobierno para articular políticas anticíclicas. Decir que Elena Salgado es la ministra de Economía no es más que un juicio de intenciones.

Pero dicho esto, lo que no parece razonable es que el Gobierno presuma de una insensatez, como es pensar que los mercados no leen los papeles. Los leen y pasan factura. Y ahí está lo que sucedió ayer. Entre otras cosas debido a algo extraordinariamente importante. Un aumento de las rentabilidades supone en paralelo un descenso de los precios de los activos (bonos u obligaciones), y eso va directamente contra el balance de los bancos y cajas españolas, que en buena medida son quienes han comprado ingentes cantidades de deuda pública. Y sólo le faltaba esto al sistema financiero. Empezar a dar pérdidas por la caída del valor de sus activos.